中信金宣布每股14.55元收購新光金 力拚台灣金控龍頭

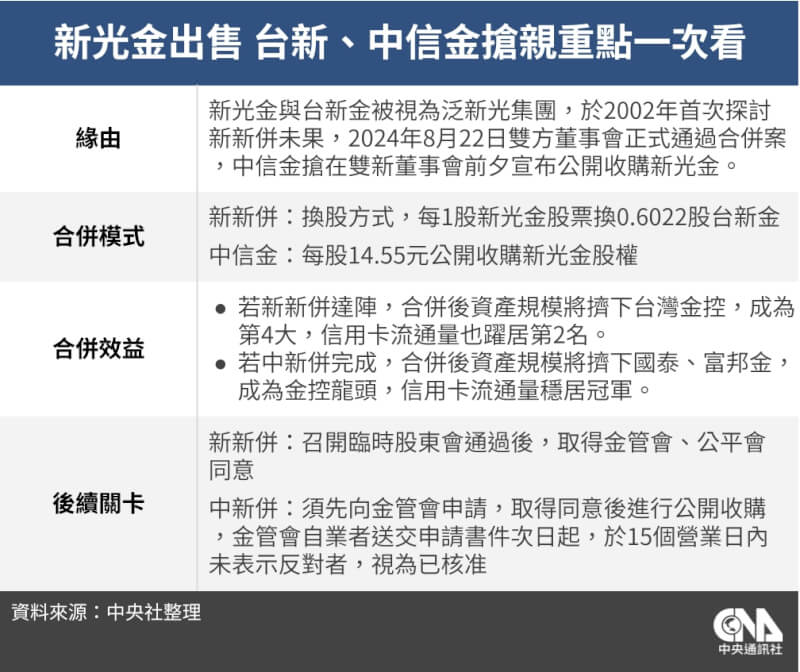

(中央社記者羅元駿台北23日電)新新併添變數,中信金今天宣布將公開收購新光金,每股收購對價約為1股新光金普通股換發中信金普通股0.3132股及現金約新台幣4.09元,換算每股收購價約新台幣14.55元(現金加股票),收購股權上限也從25%調高至51%,最快將於下週一或週二向金管會遞件申請核准。

中信金晚間7時30分於證交所召開重訊記者會,說明公司舉行臨時董事會通過重大轉投資項目。

中信金總經理高麗雪表示,董事會決議通過,申請公開收購新光金控股份,經財務顧問建議,新光金每股合理收購價為每股新台幣14.55元。因應主管機關就金融整併所揭示審核3原則,包括程序須合法合規;維持金融市場秩序安定以及保障股東權益。

中信金今日臨時董事會通過提高對新光金控收購比例,上限從原先25%提高為51%,以期有機會一次取得新光金過半股權,助維持市場秩序及穩定性。

高麗雪表示,中信金與新光金未來合併後的綜效,將成為台灣第1大金控、第1大銀行,以及第3大壽險公司。

她以中信金合併台灣人壽為例,合併10年以來淨值成長5.8倍,由240億元成長至1645億元,台灣人壽獲利能力由合併前一年虧損18億元,近10年來累計至今年上半年總獲利達1173億元,營運體質與獲利能力獲得極大改善,足見中信金控有創造極大綜效的能力,並能提出較高收購價格。

此外,高麗雪強調,中信金總資產達8.38兆元,總市值為6494億元,較新光金總資產5.08兆元、總市值2136億元大。金融產業整併以大併小,財務較以小併大來得穩健。

高麗雪指出,以合併台灣人壽的成功經驗來看,未來合併新光金後壽險業務員人數將從8000人擴大至1.9萬人,有助於提升壽險新契約價值;循台灣人壽經驗可逐步提升壽險投報率至3.8%,改善投資成效,雙方保險客戶數也將達300萬人,可進一步與銀行協銷,未來若進行整併,所有員工將獲得更好的保障與發展機會。

高麗雪表示,中信金董事會相信,對廣大新光金股東來說,全體股東權益的保障與合情、合理、合法的選項,比單純的董事會合意更重要。中信金期望能獲主管機關核准,有機會給予新光金控全體股東,一個更好選擇機會。(編輯:潘羿菁、林淑媛)1130823

- 2025/04/01 22:42

- 2024/08/23 22:50

- 2024/08/23 21:57

- 中信金宣布每股14.55元收購新光金 力拚台灣金控龍頭2024/08/23 20:46

- 2024/08/23 19:43

- 2024/08/23 17:21

本網站之文字、圖片及影音,非經授權,不得轉載、公開播送或公開傳輸及利用。

請輸入正確的電子信箱格式

請輸入正確的電子信箱格式