併購保德信 台新金:6週後送金管會審查

2020/8/24 19:29

(中央社記者吳佳蓉台北24日電)針對併購保德信,台新金表示,整理申請文件需6週,之後就會向金管會遞件,評估收購後收益可增加2%,總資產增加9%,資本適足率微增;由於為釋股變現出資,評估雙重槓桿比將可符合規範。

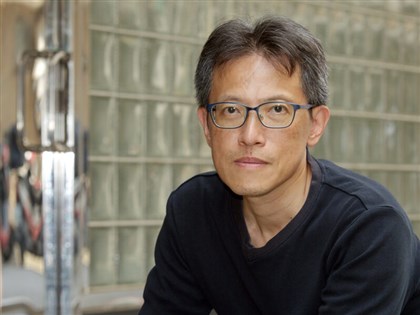

台新金控今天舉辦第二季線上營運說明會,針對外界關注的併購保德信事宜,總經理林維俊表示,將以現金方式取得保德信人壽100%股權,得標金為55億元,考量市場利率變動,設有價格調整機制,2年後若政府10年公債殖利率上升,會再多付價金、上限30億元。

林維俊指出,投資來源分為短期及中長期兩部分,短期為順利交割,會以借款及帳上現金處理,之後會與金管會討論,提出維持資本適足率及雙重槓桿比率方案,目前正準備送件,時間預估要6週,後續會積極與銀行局、保險局溝通。

林維俊強調,收購保德信後,會確保保戶權益不受影響,也歡迎台灣保德信員工全數留任打拼;未來經營策略則要等收購後才能詳細評估,保德信多年來獲利皆為正數,收購後業務量想擴大,首年可能有獲利壓力,會與現有經營團隊交換意見,共同討論出適當計畫。

至於併購保德信後,雙重槓桿比是否能合規,林維俊表示,「那是百分百一定要的」,會確保符合法定規範,若有必要會釋出3%彰銀持股,以此作為收購資金,如此一來只是把持有資產從A改成B,不會造成雙重槓桿比上升。

針對併購效益,林維俊指出,保德信人壽去年底總資產為1819億元,權益淨值為90.21億元,有保戶22萬人,有效保單數46萬,資本適足率302%;預估收購後,台新金收益將可增加2%,總資產增加9%,權益總計沒有異動,資本適足率則會稍稍上升,具正面貢獻。(編輯:鄭雪文)1090824

本網站之文字、圖片及影音,非經授權,不得轉載、公開播送或公開傳輸及利用。

請輸入正確的電子信箱格式

請輸入正確的電子信箱格式