碳權投資 停看聽,KPMG:企業須留意採用之會計處理

(中央社訊息服務20241122 00:00:00)近年來ESG浪潮席捲全球,幾乎所有企業皆面臨淨零排放的壓力,在金融監督管理委員會宣布台灣上市櫃公司採用國際永續報導準則(ISSB)後,許多公司已著手規劃未來的永續策略;當然,溫室氣體管理也是企業永續發展藍圖重要的一環,而減碳管理更是首要任務。KPMG安侯建業綠能產業團隊執業會計師潘俊名指出,目前氣候變遷因應法雖未實施強制性的總量管制,但仍有些企業出於自願而購買碳權,以用來抵償其本身所產生的碳排放;另外,根據8月底甫發布之碳費收費辦法,企業可用自身所擁有的碳權抵換部分碳排放並減少繳納之碳費,在這些需求前提下,投資碳權開發專案成為企業取得碳權的重要途徑之一。

目前企業取得碳權的方式可能包括:

1. 直接在公開交易市場購買標準化的碳權商品,例如:國內外碳權交易市場。

2. 企業直接開發碳權並經第三方認證核發而取得,例如:種樹造林;但企業須具備開發碳權的專業技術能力才有辦法投入,通常具備此專業能力者稱為碳權開發商。

3. 透過參與碳權開發專案的方式,例如:找尋開發商並提供其資金以共同參與專案。

以上三種方式中,方式一取得的碳權數量有限且價格取決於市場行情、方式二直接投入碳權開發的技術門檻較高,因此近年來有些企業開始選擇方式三,即透過投資碳權開發專案的方式,作為專案期間的資金提供者,與原始開發商共同開發,以在未來碳權核發時能立即擁有碳權所有權。潘俊名表示,這些企業本身因未具備開發碳權的專業能力,但為確保其未來有碳權需求時,能有現貨供其抵償或交易,因此規劃相關作法以符合未來自用或交易的需求。

針對企業持有碳權的會計處理,一般而言,通常分類為無形資產或存貨;此二者區分,應回歸企業的營運模式,若企業持有碳權的目的是在正常營業過程中出售者,例如其業務之一就是進行碳權交易的買賣,則應將所持有的碳權分類為存貨,在此模式下,碳權就是企業所擁有的商品,藉由出售商品以賺取利潤;若持有碳權的目的並非以出售為主,例如用以抵減碳費,則分類為無形資產。企業在投資碳權開發專案初期,通常無法立即取得碳權,因碳權的開發不論是透過種樹植林或森林管理維護,皆須經過一段開發期間才能取得核發的碳權。故企業在投資專案初期,通常僅有現金流出但尚無法實際取得碳權現貨時,會有相關會計處理的疑義。

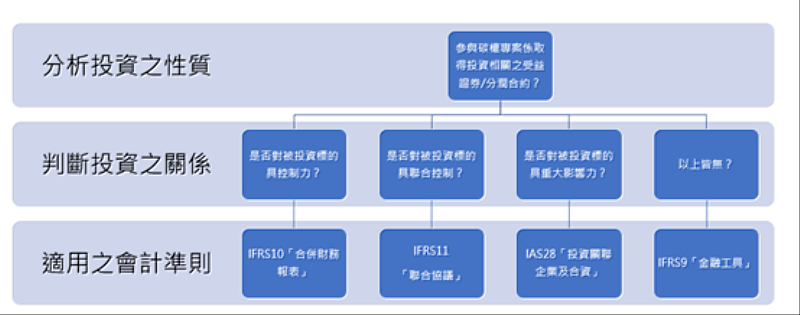

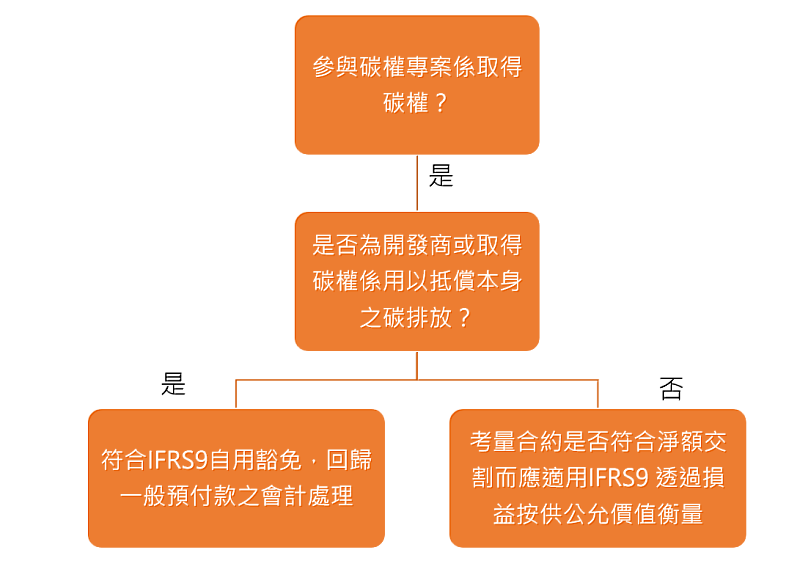

潘俊名建議,首先,企業須分析此類專案投資性質,支付投資款後是否取得類似受益證券或分潤性質的合約(而非實際取得碳權),並以賺取後續投資報酬為目的;若是如此,不論投資者為開發商或純財務投資皆應回歸投資相關的會計準則判斷(詳圖一);但若投資此類開發專案最後是以未來獲取碳權為資金投入的報酬,則初期所投入的資金,即預付價款應判斷是否符合IFRS 9「金融工具」第2.4段之自用豁免規定(詳圖二)。此是因IFRS 9適用於得以現金淨額交割之購買或出售非金融項目的合約,故若對非開發商的企業而言,投資此類碳權開發是因為看好未來碳權價格上漲,而欲藉由鎖定現有較低價的合約後,在取得碳權現貨前預先出售予他人而賺取中間價差者,回到IFRS 9之規定,應將該合約視同金融工具,且分類為透過損益按公允價值衡量。

惟上述會計處理只是針對過渡期間,也就是這筆預付投資款真正變成碳權之前,才需要作此評估及相應的處理。在專案開發完成取得第三方核發的碳權時,投資者將會把原本的預付投資款轉為存貨或無形資產,後續則回歸IAS2「存貨」或IAS38「無形資產」相關的會計處理。

由於碳權開發專案的投資者會因其身分、是否滿足自用需求及是否符合淨額交割等因素,而適用不同的會計處理。對於一般企業而言,公允價值評估通常需要花費較高成本,且評價損益波動對財務報表的影響會直接影響每股盈餘,通常也是管理階層、股東或投資人比較介意的部分。因此,KPMG安侯建業協理林佩欣提醒,欲進行相關專案投資的企業,務必作好事先的投資評估與分析,如慎選有經驗的碳權開發商、指派專人確認開發進度及落實有效的專案管理,並於合約內容確實將雙方的責任義務釐清及符合內控流程管理。此外,預付投資款的表達及分類、是否應依IFRS 9處理、何時轉列存貨或無形資產等,這些會計處理皆涉及重大的會計判斷,企業務必謹慎考量其對財務報表帶來的衝擊,若能一併將後續對財務報表之影響納入投資評估之一環,始能作好最佳的投資決策管理。