分割小坪數、老屋躲囤房稅2.0?財部推免稅條件修法

(中央社記者張璦台北6日電)政府推動囤房稅2.0,將讓跨縣市囤房者無所遁形,針對外界認為,現值低於新台幣10萬元以下的住家用老屋、分割小坪數房屋,免課房屋稅,可能形成漏洞,財政部今天表示,下會期續推另一法案,也就是增訂免稅條件以自然人持有全國3戶為限,以建全稅制公平。

現行房屋稅條例規定,「自住」限3戶、稅率1.2%,第4戶起視為「非自住」、稅率介於1.5%至3.6%,地方政府決定是否採用差別稅率,俗稱囤房稅。

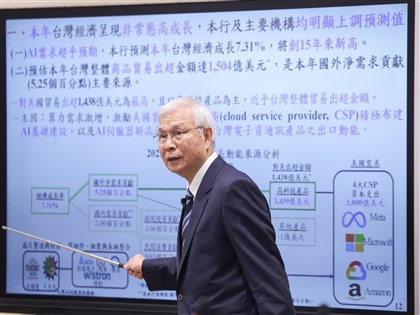

行政院會今天通過財政部提出的房屋稅差別稅率2.0方案,預計民國113年7月實施新制,114年5月開徵。

房屋稅差別稅率2.0方案有3大重點,首先「縣市歸戶」調整為「全國歸戶」;再者,囤房稅的法定稅率從1.5%至3.6%,整體調升為2%至4.8%,但特定房屋除外,包含符合一定條件的出租、繼承、建商餘屋;第3,規範全國各縣市都將須推動囤房稅率。

特定房屋適用較輕稅率中,建商餘屋2年以內,稅率為2%至3.6%,2年後稅率則回歸2%至4.8%,財政部指出,這項做法是評估現狀後,給予建商2年銷售期。

檢視目前各縣市建商餘屋適用稅率,以台北市來說,1年6個月內未售出者為2%,此規定符合新制,不過,北市府後續也可在2%至3.6%範圍內訂定差別稅率。

此外,由於房屋會因折舊,使課稅現值逐年降低,目前住家用房屋現值低於約新台幣10萬元以下,免課房屋稅,外界指出,在全國各地跨縣市囤老舊免稅房屋的大戶,仍將有空間規避新制。

財政部官員表示,上會期的優先法案之一,可讓房屋相關稅制更加健全,也就是房屋稅條例部分條文修正草案,增訂住家房屋現值在10萬元以下免徵房屋稅的條件,以自然人持有「全國3戶」為限,排除非自然人適用,修正草案已經財委會審查完畢,交付黨團協商,下會期將持續推動此法案。(編輯:楊凱翔、潘羿菁)1120706

- 2025/10/16 19:13

- 2023/07/07 13:49

- 2023/07/07 10:11

- 分割小坪數、老屋躲囤房稅2.0?財部推免稅條件修法2023/07/06 22:10

- 2023/07/06 19:22

- 2023/07/06 18:04

本網站之文字、圖片及影音,非經授權,不得轉載、公開播送或公開傳輸及利用。